>> CIEPE – Centro de Investigaciones en Política y Economía

Por Walter Formento[1] y Wim Dierckxsens[2]

Publicado el 05/06/2020

En artículos anteriores veníamos analizando la actual pugna por el liderazgo en las tecnologías 5G, que es también la pugna por la dominación en el terreno de los Grandes Datos (Big-Data) y, por lo tanto, de la Inteligencia Artificial -IA- con su impacto de amplio espectro en el terreno de la organización de las conductas y decisiones comerciales, políticas, culturales, etc., de los individuos. Que son los verdaderos motivos que subyacen en la guerra comercial que Washington-Gran Bretaña, por un lado, y Nueva York/Londres/Hong Kong, por el otro, mantienen con Pekín/Rusia/India. Que conforme se acerque el tiempo de las elecciones de noviembre de 2020 escalará a nuevas dimensiones en la confrontación de intereses, fuerzas y poder.

En EEUU existe una xenofobia en general y, específicamente, las dos terceras partes de la población tienen construida una opinión negativa sobre China, que Trump explota permanentemente en su campaña por mantener la legitimidad social para gobernar y también para poder imponerse en las elecciones presidenciales. A partir de esta situación, busca boicotear permanentemente a la empresa china Huawei porque ha tomado la delantera en el desarrollo del “big data”-IA. Porque China ya es capaz de controlar por el momento la tecnología para la red 5G y, con ello, el proceso de producción de los Grandes Datos (Big Data) y el proceso de la producción de IA para los ámbitos militar, económico, social, político e ideológico-cultural. Todo observado desde una visión financiera unipolar transnacional que aún se encuentra estancada y retrasada en la fase de tecnologías 4G.

Aunque las apariencias no lo muestran, desde una renovada posición de fortaleza respecto al “Big Data” y la IA, Trump pretende ser parte también del proyecto multipolar-poliédrico pluriversal mundial con China-Rusia-India, África y Sudamérica. Donde la guerra comercial con China sigue siendo más discursiva y telecomunicacional, y se manifiesta hoy en torno a Hong Kong. China está determinada a recuperar el control sobre Hong Kong (que perdió en 1842-60 frente al expansionismo colonial Británico), uno de los centros financieros claves de las fuerzas unipolares globalistas. Mientras Trump anuncia la derogación de la ley que otorga un status preferencial para la antigua colonia británica en tanto centro financiero global[3]. Las autoridades de Pekín guardaron un cuidadoso silencio, al mismo tiempo que el gobierno de Hong Kong rechazó la decisión de Pekín. Después del Brexit de 2016-19, donde los globalistas recibieron un duro golpe al “perder” la City de Londres el control de la Unión Europea, ahora pierde también su principal centro financiero en Oriente y su principal bastión en China. No es extraño entonces que el “emperador” Rothschild del mundo globalista afirme que el nacionalismo de Donald Trump destruirá el Nuevo Orden Mundial para siempre.

En tanto que, Pekín-China post Covid-19 avanza consolidando su posición. Mientras, Occidente batalla contra el Covid-19 con sus economías paralizadas y las primeras poderosas manifestaciones de rebeldía en EEUU y mañana probablemente con dimensiones ya internacionales. Pekín-Moscú-Nueva Delhi, están ya en condiciones de “orientar” el futuro de la humanidad, al contar con el poder para profundizar y sostener una transición hacia un multipolarismo, que implica un dialogo pluriversal de Naciones Unidas y filosófico cultural de encuentro de religiones-civilizaciones, lo cual presupone modos del poscapitalismo financiero transnacional.

Las tecnologías 5G, con su hipervelocidad e interconectividad de dispositivos y sus datos en tiempo real, cobraron ya una importancia medular en el “Data Capitalismo” de las corporaciones como Google, Apple, Facebook, Amazon, Microsoft (las GAFAM o Big Five) junto con otras transnacionales globales. Mientras China se enfrenta a tasas de crecimiento a la baja, observamos a Occidente ya en una Gran Depresión. En relación con esto, hemos observado una “caída” en el precio de las acciones de los GAFAM entre el 20 de febrero y el 20 de marzo del 2020, relacionado a una venta intencionada de las GAFAM globalistas para disparar, darle forma, contenido y profundizar la Gran Depresión del siglo XXI. Con inyecciones de dinero sin límites ni respaldo en real, el banco central estadounidense –Reserva Federal (Fed)-, con la participación del Secretario del Tesoro (Mnuchin, quien estuvo 17 años a servicio en Goldman Sachs) y del Presidente Trump, anuncio que compraría los activos, “en los montos necesarios, para mantener un funcionamiento “normal” de los mercados y una ejecución “efectiva de la política monetaria”, excluyendo de ser sujeto de crédito, para la recompra de acciones, a las grandes corporaciones.

El 20 de abril habían bajado las acciones de S&P con excepción de las “Big Five” o las GAFAM, que representan ya el 25% del capital accionario de Wall Street (S&P), porcentaje que luego de la próxima “caída y correspondiente “rescate” podría crecer aún más todavía. Logrando de este modo alcanzar un poder sin igual por parte de este reducido número de corporaciones estratégicas por componer el complejo de Big Data e IA, no solo en EEUU sino también en el mundo entero. Los seis Mega Stocks (GAFAMN con Netflix) juntos manejaban un capital de 21.4 billones (millones de millones) de dólares, equivalente al PIB de EEUU en 2019. Por ello afirmamos que, en el próximo colapso en la bolsa y su rescate posterior seguramente fortalecerá aún más la posición de los “Big Five”. Porque la disputa por el control de las transnacionales que componen las GAFAM/Big Five/Inteligencia Artificial se ha convertido en prioridad número uno a nivel geoeconómico y geopolítico. Tema que analizaremos en este artículo, para luego ver cómo está relacionado con del “manejo” del coronavirus.

Las Big Five de la IA y el Coronavirus

Conforme la tasa de ganancia baja en la economía real, el capital busca invertir fuera de la misma y a menudo en la bolsa de valores. Grandes corporaciones inviertan cada vez más dinero a crédito (expansión monetaria) en la re-compra de las acciones propias. En los últimos años, la expansión monetaria (QE) fue impulsada por tasas de interés históricamente bajas y el estímulo de impresión de dinero (QE) de la Reserva Federal (Fed). Donde la Fed en cooperación con grandes bancos (transnacionales) aumentó la oferta de dinero para otorgar préstamos que no estaban respaldados por ahorros reales e inversiones en economía real. Lo cual conlleva a una inyección continua y cada vez mayor de dinero–a-crédito en el sistema financiero. Desde la crisis/colapso financiero de 2008, la economía subyacente –real– nunca se ha expandido con el alza en el mercado de valores. En cambio, las acciones, los bienes inmuebles y los precios de inversión subieron cada vez más.

El sistema bancario ya estaba experimentando los síntomas de la crisis sistémica en septiembre de 2019 , con la Reserva Federal inyectando dinero en grande, que luego continuaría inyectando en 2020. La Fed al principio encubrió que esta inyección de liquidez no era una emisión de dinero sin respaldo –QE-. En 2019, antes que se disparara la “pandemia” del Covid-19, una lectura del comportamiento del mercado ya predijo la caída de las acciones de 2020. El “Pandemia de Coronavirus” proporcionó una excelente cobertura para todos los políticos y las políticas desarrolladas, al permitir culpar al “virus” de la “crisis” sistémica.

La verdad es que la Reserva Federal ya estaba inyectando grandes cantidades de dinero en la economía antes de que comenzara la crisis del coronavirus, el virus fue solo un catalizador y, un modo de ocultar y distraer. Mientras que la crisis de la deuda económica mundial se fue gestando durante décadas, pocos notaron el desarrollo de esta crisis financiera, antes del Covid-19, que anunciamos en 2019[4].

La causa de la actual crisis está en la baja en la tasa de ganancia de la economía real que, a partir de la gran crisis de 2008, conlleva a que cada vez más las grandes corporaciones inviertan en la re-compra de sus propias acciones, generando así beneficios solo ficticios, sin invertir prácticamente nada en la economía real. Para reactivar la economía, la banca central en general, y la Reserva Federal de EEUU en particular, han inyectado como estímulo y fomento dinero sin respaldo (expansión cuantitativa o QE) para ofrecer crédito a las grandes corporaciones, vía los grandes bancos transnacionales a tasas de interés a la baja, que llegan incluso a cero. Para setiembre de 2019, los primeros síntomas de la gran crisis sistémica se hicieron presentes, ya que el banco central tuvo que intervenir en grande con fondos de rescate (Repro), pero no fue hasta marzo de 2020 que se produjo el colapso en la Bolsa de Valores, “justo” al mismo tiempo que estalló la Pandemia del Covid-19 en Occidente.

Hoy en día, incluso los partidarios más ardientes de la economía keynesiana, todos admiten que el sistema económico está en general en crisis, adscribiéndolo a una razón principal: la utilidad marginal de la deuda está colapsando. Es decir que, una misma cantidad adicional de expansión cuantitativa a partir de endeudamiento creciente (QE) tendrá un efecto menor en el crecimiento del PIB, es decir que se requiere cada vez más deuda para generar un mismo aumento en el PIB subyacente, como se observa en el Cuadro N°1.

Hay razones por las cuales suponer que en cualquier momento el sistema económico actual puede entrar en una decadencia estructural cuando la utilidad marginal de cada nueva inyección de dinero sin respaldo, o expansión monetaria (QE), esté disminuyendo hasta tal punto que ya no ingresará nada de ese dinero creado por la Reserva Federal de EEUU en la economía real, lo que es el caso hoy (Véase cuadro N°1).

Este dinero creado sin respaldo desaparece en los mercados de capitales, lo que provoca una creciente inflación de los precios de los activos en la bolsa de valores y, ante el riesgo que la economía real se esté derrumbando, suele concentrarse en torno a cada vez menos corporaciones. Este es el caso de las empresas “tecnológicas de punta”, las “Big Five” o GAFAM (Google, Apple, Facebook, Amazon, Microsoft) que han alcanzado una importancia medular en el “Data Capitalismo” de la Inteligencia Artificial, por lo cual son las que más se beneficiaron concentrando el destino de la emisión cuantitativa -QE- de la Fed, junto con otras transnacionales globalistas que captaron menos.

Cuadro N°1

Ratio PIB a Deuda por fecha y países

Las FAMNG en conjunto representaban, a fines del 2019, ya el 17,4% (contra 11.5% a principios de 2017) del valor de las acciones de Standard & Poors 500 (SPX). Por ello ejercieron una influencia en todo el mercado bursátil. Hemos mostrado en nuestro artículo de fines de abril[5], una caída en el precio de las acciones de los GAFAM entre el 20 de febrero y el 20 de marzo del 2020. Resultado de una probable venta-intencionada de las GAFAM globalistas para forzar, en medio del coronavirus, la profundización estructural de la Gran Depresión del siglo XXI.

Conforme más muertos se reportaban, peor y más abrupta era la caída de la bolsa (Gráfico N°2), logrando “imponer” la asociación directa para atribuirle linealmente la “responsabilidad” de gran crisis depresión económica a la pandemia Coviv-19. Intentando así conducir las miradas y juicios de valor hacia la Pandemia y China.

El 23 de marzo, luego de la mayor caída en el valor en las acciones de las GAFAM a sus mínimos históricos, la Reserva Federal (Fed) de Estados Unidos anunció, junto con la Secretaria del Tesoro (Min-Economía), que adquiriría de forma ilimitada bonos del Tesoro para sustentar los mercados financieros, como respuesta a la crisis sistémica “causada” supuestamente por la epidemia del coronavirus. Continuarán los estímulos, pero la toma de decisiones ya no sería solo de la Fed sino también de la Secretaria del Tesoro (Mnuchin con vínculos históricos con Goldman Sachs), y particularmente influencia directa de Trump.

Gráfico N°2:

Correlación entre cantidad de muertos por Covid-19 y los valores de las acciones S&P500

Por más grandes que sean las “inyecciones” de dólares emitidos sin respaldo (EQ), estos no llegan para “salvar” a todas las grandes empresas, ni hablar de las medianas y pequeñas. Solo unas cuantas grandes corporaciones, las GAFAM principalmente, se beneficiaron y sus acciones subieron un 10%, mientras muchas empresas que cotizan en S&PX no recibieron nada, por ello sus acciones bajaron un 13%, como puede verse en el gráfico N° 3.

Este resultado no deja de tener carácter y color muy político. La gran pregunta a realizarse sería: ¿Por qué sólo las GAFAM? ¿Por qué las GAFAM conforman el complejo de Inteligencia Artificial capaz de organizar y motorizar la guerra económica comercial y monetaria, política, cultural, técnico-militar y estratégica a nivel mundial desde las transnacionales capitalistas y disputar con la IA del complejo BRICS multipolar pluriversal?

Mientras el crédito aumente a gran velocidad sin estimular la economía real nunca podrá pagarse, ya que el crédito es la expresión de un adelanto de dinero para invertir en trabajo futuro a fin de poder pagar el préstamo. Los Estados Unidos tampoco podrán volver a las tasas de interés “normales”. La deuda de los Estados Unidos es ya de $25 billones a partir de mayo de 2020. Con una tasa de interés normal del 5%, el costo del servicio de la deuda del Gobierno de los Estados Unidos sería de $ 1.25 billones por año. Los ingresos fiscales son de $ 3.5 billones. Cuando uno debe el 35.7% de los ingresos anuales solo en concepto de intereses de la deuda, todos saben que ya está en bancarrota. Con tasas de interés del 0%, esto puede continuar por mucho más tiempo, y más aún con una tasa negativa de interés. China y Japón saben que EEUU nunca va a poder pagar su deuda y procuran, junto con otros países como Rusia, deshacerse de los bonos del Tesoro (obligaciones de pago) y comprar oro a cambio.

Gráfico 3

GAFAM al alza las demás empresas de S&P a la baja en S&P500

Quien se quedará con los medios de producción tras la Gran Depresión

Solía ser una broma entre los operadores de la bolsa de valores que cuando los mercados colapsan, los bancos centrales intervienen comprando acciones, ya sea directamente o indirectamente, como es el caso de la Fed a través de Citadel (un fondo de activos con sede en Chicago) y comprarían acciones para “entrometerse” en la economía real. Esa broma, ahora se ha transformado en verdad. Ahora la Fed ya está comprando abiertamente bonos (títulos de deudas) corporativos e indirectamente acciones de corporaciones. Y mientras esperamos que sea admitido por el Congreso, la Fed compra acciones de manera directa. Para lograr hacerlo más directamente es preciso un nuevo colapso y comprometer de este modo al Congreso a que lo apruebe dándole respaldo institucional constitucional. Sin que esto sea ya institucional, Powell (Fed) junto con Mnuchin (Tesoro) ya lo hacen aunque no abiertamente, sino a través de otros bancos centrales que no tienen tales restricciones como es el caso del Banco Central Europeo (BOE), del Banco Central de Japón (BOJ) o del Banco Central de Suiza (SNB).

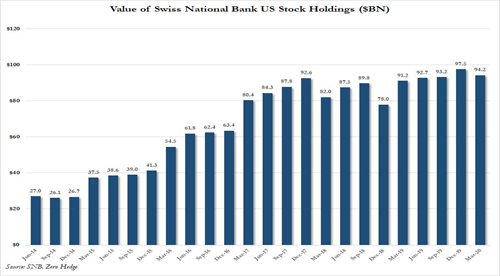

El Banco Central de Suiza (SNB), al igual que el BOJ, compra acciones de manera bastante abierta. En los últimos 5 años, el valor de las participaciones del SNB en el mercado de capital estadounidense aumentó más de tres veces, de $ 26.7 mil millones en diciembre de 2014 a $ 97.5 mil millones en diciembre de 2019. ¿Qué pasó con la participación de SNB en el primer trimestre de 2020 cuando, después de alcanzar su participación un máximo histórico, las acciones no se desplomaron en marzo a pesar del colapso bursátil?

Como se puede ver en el gráfico N°4, el valor total de las tenencias de acciones de SNB apenas se movió entre el cuarto trimestre de 2019 y el primer trimestre de 2020 a pesar de la caída del 30% en el mercado de valores de Nueva York en marzo de 2020.

Gráfico N°4

Participación del Banco Central Suizo en Mercado de Valores de EEUU

¿Cómo fue eso posible? Simple. En marzo el Banco Nacional Suizo, cuando los mercados colapsaron, asumió la decisión de comprar, agregando aproximadamente un 22% (en promedio) a sus primeras posiciones. Al 31 de marzo, el banco central de Suiza ya poseía $ 4.5 mil millones en acciones de Microsoft, $ 4.4 mil millones en Apple, $ 3.2 mil millones en Amazon, $ 2.7 mil millones en Google y $ 1.6 mil millones en Facebook, también conocidas como las acciones de las GAFAM (las Big Five del complejo de Inteligencia Artificial Angloamericana). Que, como sabemos, se han convertido en los líderes del mercado, representando más del 20% de la capitalización de mercado de S&P. El punto sobresaliente es que el SNB agregó a sus tenencias, de cada uno de los GAFAM, en el primer trimestre aproximadamente el 22% y de la siguiente manera:

Microsoft MSFT: + 23%

Apple: + 21%

Amazon AMZN: + 23%

GOOGLE: + 22%

Facebook FB: + 23%

Fue así como las acciones de los GAFAM han subido más del 10% en la bolsa de valores alcanzando juntas un capital equivalente al PIB de EEUU de 2019. Es decir unos 21 billones de dólares.

No sería extraño pensar que detrás de las compras del Banco Central de Suiza esté Warren Buffet (WB), porque además coincide con una serie de cambios de cartera que realizó donde se desprendió de posiciones de bancos y adquirió posiciones en Corporaciones vinculadas a la economía real. Estos movimientos podrían estar mostrando que no estaríamos hablando solo de una repentina gran caída seguida de un gran repunte de los GAFAM, sino de una “movida” en los dueños de las acciones de las “BIG FIVE” hacia actores no globalistas, incluso antiglobalistas.

Sería la articulación entre Buffet, la Secretaria del Tesoro y el Gobierno de Trump, expresión de los actores no-globalistas, quienes estarían “forzando la situación y reposicionándose en el estratégico complejo de IA angloamericano, “comprando” las acciones GAFAM, en una movida de des-globalización de los actores estratégicos controlantes, lo cual implicaría afirmar que estaríamos frente a un proceso de “nacionalización” de GAFAM.

En un nuevo colapso y posterior repunte bursátil, las acciones de los GAFAM podrían seguir consolidando su pasaje a “manos” controlantes no-globalistas, en un juego altamente político-económico con implicancias estratégicas en los actores del poder internacional. El nacionalismo industrialista (Trump) y el continentalismo financiero norteamericano (Goldman Sachs, Bank of America y otros) podrían avanzar, a partir de consolidar un área de libre comercio o mercado común, con el Nacionalismo Ingles (Boris Johnson) y el continentalismo británico (Teresa May), debilitando al globalismo y redefiniendo el mapa de actores en pugna y las características de la crisis mundial y sistémica.

Gráfico 5:

Las 20 principales tenencias de acciones del Banco Central Suizo

(Q4 2019- Q1 2020)

Para comprenderlo mejor, tenemos que tomar en cuenta que, a partir del 20 de marzo, Trump pasa a controlar la batuta en la propia Fed, un hecho significativo que solo ha sucedido muy pocas veces en la historia de los Estados Unidos. Porque implicaría también que la oligarquía Global angloholandesa ha perdido el control del único Banco Central en manos de la gran banca global privada hoy. Puede haber ocurrido, según los hechos detallados, que el propio gobierno y estado norteamericano (con asociados como Goldman Sachs, Bank of America y Warren Buffet, Rockefeller-JPMorgan entre otros) compró dichas acciones, previamente depreciadas por una maniobra financiera y biológica, para hacerse con el poder para influir en la gerencia estratégica –conducción- de estos consorcios de Big Tech, denominadas GAFAM, que conforman el complejo anglo-norteamericano de Inteligencia Artificial.

La segunda caída en la Bolsa: la Nacionalización de las transnacionales del Gran Capital Global

La Reserva Federal ha inundado el sistema con liquidez, proceso que se puede observar en la Balanza de la Reserva Federal en el Gráfico N°6.

Gráfico N°6

Balanza de la Reserva Federal 2007-2020

La oferta de liquidez (a través de la Reserva Federal) y la demanda de liquidez (por la Secretaria del Tesoro con la emisión de deuda) no van exactamente de la mano. Hay períodos de exceso de oferta, como fue el QE masivo de la Reserva Federal de fines de marzo y principios abril de 2020. A partir de la segunda mitad de abril y avanzado el mes de mayo se observa que la oferta de dinero sin respaldo disminuye como puede verse en el gráfico N°7, sin que la demanda haya bajado.

En el mes de junio se producirá una demanda dramática de liquidez. Que la expansión monetaria se haya desacelerado sustancialmente es un problema, especialmente después que la Fed redujo su QE diario a solo $ 6 mil millones a mediados de mayo y JPMorgan espera que lo reduzca aún más. Esta baja en la expansión monetaria (QE) en abril-mayo implica mayores complicaciones en muchas empresas para afrontar sus obligaciones, entre las que está el pago de sus deudas. Es de esperar otro colapso del mercado de valores que “inesperadamente” ocurrirá probablemente en el mes de junio. Será entonces cuando la Reserva Federal avance con la próxima expansión cuantitativa masiva (QE). El Gobierno espera que el balance general de la Fed alcance los $ 12 billones (millones de millones) en los próximos 12 meses.

Grafico N°7

Fed: compras de instrumentos financieros para poner dinero en circulación

La Fed, al provocar una nueva caída del mercado de valores con la nueva inyección masiva de liquidez, creará el momento para que el Gobierno (Estado) “sin mediaciones” compre acciones de las GAFAM y de otras corporaciones o bienes y raíces, etc. Si el colapso del mercado no permitiera que la Fed, con el Tesoro, compre acciones de corporaciones, Powell guardará esta “bala final” para el próximo colapso. La pregunta más importante, sin embargo, es cuál será el balance de la Fed cuando todo esté hecho. En un ejercicio del Deutsche Bank, éste calculó que el tamaño potencial máximo del balance de la Reserva Federal es de $ 130 billones y se verá afectado tan pronto como la Reserva Federal posea,… todo.

Para llevar a cabo este proceso se requiere un estado de crisis perpetua y de ahí lo “oportuno” del Covid-19. En este contexto se comprende por qué el fin de la “crisis del coronavirus” sería lo peor que le puede pasar al “mundo financiero”, que ahora está habituado a las inyecciones de dinero sin respaldo (en la economía real) y sin límites.

Una vez que se resuelva la crisis, cuando esté definido y se imponga quiénes son los intereses ganadores y los perdedores, éste será el final también para el régimen monetario actual (Petro-Dolar) que rigió desde 1973, como manifestación de los ganadores de esa crisis de 1966-73. Razón por la cual, cualquiera que espere que los responsables políticos permitan que la llamada “crisis del coronavirus” simplemente se desvanezca, encontrara una muy fuerte oposición. Lo cual significa que la batalla final por un nuevo orden monetario está muy próxima, como ya hemos señalado en nuestros artículos anteriores cuando hablamos de la Perestroika[6] de Occidente.

Podemos esperar que los activos de riesgo continúen a la baja durante el período de junio hasta las elecciones de noviembre de 2020 y que la inyección programada de liquidez (expansión monetaria) llegara a enviar las “acciones de las corporaciones de punta” (GAFAM) de pronto un 40% hacia arriba, aunque sea a costa de destrucción masiva de capital.

La pregunta central es quién se quedará con la mayoría accionaria (acciones) de las GAFAM. Sí fuese el Estado como lo indican las últimas movidas del Gobierno, con la acción conjunta del Presidente Trump y la Secretaria del Tesoro con Mnuchin (WB-GS), entonces cuáles serían los actores estratégicos que “manejarán” el Estado. Para las fuerzas globalistas, el COVID-19 no solo debe permitir una victoria electoral para Joe Biden, sino que debe “romper” el sistema electoral presencial (mucho más de lo que ya está limitado al votarse un martes en día laboral[7]) para que emerja uno nuevo a partir de plataformas virtuales (Big-Data/IA) fuertemente expuestas a la Inteligencia Artificial, afirma GEAB[8] en mayo. Planteando que surgirá una “América[9] globalista” de las GAFAM, con la Libra como cripto-moneda global y como base del sistema monetario del nuevo orden global económico. Está aún por verse si es que podrán lograrlo. No sabemos cuáles actores están en la posición decisiva del control de las acciones de GAFAM. Incluso porque en su análisis “olvidan” (GEAB) incorporar a los otros grandes actores de la puja estratégica: las fuerzas y actores estratégicos en torno a la iniciativa por un mundo multipolar.

¿Quién se desconectará, China o EEUU?

Una matriz de racismo tóxico y de inveterado anticomunismo es responsable del sentimiento anti-chino predominante en los Estados Unidos (que abarca al menos el 66% de toda la población). Aconsejado por Steve Bannon, el presidente Trump se apropió de este sentimiento para utilizarlo como el tema central de su campaña para la reelección. El objetivo táctico es forjar un frente anti-China con todo Occidente centrado en la guerra económica.

Estados Unidos estaría dispuesto a obstruir sistemáticamente cada posible ramificación de las nuevas Rutas de la Seda –puertos, energía, interconexión digital, ruta de la seda de la salud–. Pekín, sin embargo, parece identificar claramente que Occidente, especialmente los Estados Unidos, se está sumergiendo en una nueva Gran Depresión mientras la República Popular China está a punto lograr reactivar su economía. El centro de gravedad del poder económico sigue moviéndose, inexorablemente, hacia Asia y el mundo emergente.

El Congreso Nacional del Pueblo (APN) que acaba de abrirse en China ha visto al primer ministro Li Keqiang admitir: “No hemos establecido un objetivo específico para el crecimiento económico este año. China enfrentará algunos factores que son difíciles de predecir en su desarrollo, debido a la gran incertidumbre con respecto a la pandemia de Covid-19 y el entorno económico y comercial mundial”. En cuanto al Covid-19, el Secretario de Estado de Estados Unidos, Mike Pompeo dijo, en una entrevista con ABC, que había “evidencia enorme” de que el virus se originó en un laboratorio en la ciudad china de Wuhan, donde el brote se detectó por primera vez en diciembre de 2019. Sin embargo, Pompeo no proporcionó datos de hechos para respaldar la aseveración. A pesar de la “guerra fría” declarada, Li declaró que la fase uno del acuerdo comercial entre Estados Unidos y China se mantendrá. En nuestra opinión Trump es de la misma opinión, pero la campaña electoral le obliga a afirmar en público todo lo contrario. Sin embargo, los mercados obtuvieron, a través de los grandes medios, el titular que querían, lo cual no es casual.

Un tema clave, China no se basa en la incertidumbre sino en la certeza. Pekín (Beijing) impondrá directamente una ley draconiana de seguridad nacional en Hong Kong, evitando por completo la legislatura local. Muchas voces lo llaman “un golpe fatal para “One Country, Two Systems””. La pregunta siguiente sería ¿cómo continuará Hong Kong como centro financiero? La verdad es que este es un ataque directo a los intereses de las fuerzas globalistas. Al cual Trump se suma anunciando que derogaría la ley que permite un trato preferente a la antigua colonia británica como centro financiero globalista[10]. Las autoridades chinas guardaron silencio sobre el anuncio de Trump al tiempo que el gobierno de Hong Kong rechazó su decisión. El hecho que Pekín esté preparado para avanzar con tal decisión, hace que no sea extraño que haya una profunda preocupación entre las fuerzas globalistas que tienden a “salir” de este centro financiero. En este contexto Lord Jacob Rothschild[11], en tanto que “emperador” de las fuerzas globalistas, ha manifestado ante los grandes medios que Donald Trump está amenazando con destruir el Nuevo Orden Mundial, para siempre. De este modo acusa recibo que la acción de Trump afecta directamente sus intereses estratégicos.

Por otro lado, Beijing desafía el boicot económico de EEUU impulsando las empresas estatales que son fuertes en innovación, que procuraran hacer independiente a Huawei del suministro de insumos externos vinculados a corporaciones hostiles. Mientras tanto, consolida reservas de insumos para dos años y sale a buscar insumos con Samsung en Corea del Sur y con otros proveedores para “romper el cerco”. Esto es un reto muy importante, ya que los EEUU de Trump buscan retrasar a Huawei en su desarrollo y aplicación de 5G en el mundo. Tal vez el frente de batalla estratégico por excelencia entre los Estados Unidos de Trump y la China de Xi Jinping.

China ha desmentido en la mayoría de los casos las predicciones de los “expertos” occidentales. Por ejemplo, en abril de 2020 las exportaciones aumentaron un 3.5%, cuando los expertos preveían una caída del 15.7%. El superávit comercial fue de 45.300 millones de dólares, cuando los expertos pronosticaban sólo 6.300 millones. Como respuesta a la ofensiva contra Huawei, el gobierno chino apuntará a Apple, Qualcomm, Cisco y Boeing, incluyendo “la suspensión de hacer negocios en China”. Beijing, en otras palabras, está dispuesto a responder a las amenazas con firmeza y pronto se revelará cómo lograron salir adelante.

El crecimiento del PIB de EEUU en el segundo trimestre de 2020 se pronostica en -35%. Si tomamos la cifra real de desempleo, basado en estadísticas-sombra, la cifra es del 39%, bien por encima del paro en los años de la crisis y gran depresión de 1930-39 (25%). La pregunta esencial sería entonces ¿Cómo podría EEUU pretender salir adelante? Con la reapertura de la economía no promete mayores mejoras en términos de empleo e ingreso. Esto significa que para muchos no habrá ingresos, no habrá comida y muy pocos lugares para vivir a menos que el gobierno ayude a estas personas de forma permanente, idea que podemos descartar en todo caso después de las elecciones. Estar en esta situación significa miseria, enfermedad, desesperación y hasta muerte (por ejemplo, suicidios) a niveles eventualmente más elevados que los que causó el Covid-19. En este momento, hay reapertura de la economía bajo presión de los republicanos y advertencias de peligros de segundas olas de pandemia, por parte de los demócratas.

Ya había y seguirá en ascenso una rebelión popular ante la nueva cuarentena eventual para la ya anunciada segunda ola de Covid-19 en EEUU. Que a partir de la muerte del afroamericano desarmado George Floyd, a manos de cuatro agentes de policía blancos en Minneapolis, estas protestas se masificaron y repitieron en 30 ciudades durante días varios consecutivos. Que se decidió hacer pública por todos los medios para el mundo entero. Constituyendo una situación que parece desembocar en crisis políticas no vistas en muchos años (desde 1963-73).

La comunicación dominante ha decidido, de pronto, dar unilateralmente su “apoyo comunicacional” a los saqueos promoviéndolos al legitimar la violencia y destrucción callejera, en tanto que posición “moralmente correcta”. A partir de este hecho, Trump presionó para imponer el toque de queda en más de 30 ciudades importantes de los Estados Unidos, incluidas Atlanta, Chicago, Denver, Los Ángeles, San Francisco y Seattle. De este modo Trump muestra que estos hechos no son “espontáneos” sino parte de movidas de sectores del partido demócrata y de los intereses globalistas vinculados a Clinton, Obama y las transnacionales globalistas. Intereses que se encuentran muy golpeados por la pérdida del control del financiamiento a tasa 0% de la reserva federal para la recompra de sus acciones, por la pérdida del control de las GAFAM/Big-Data y por la “caída” de la City de Hong Kong en la doble maniobra sobre ésta de Xi Jinping y de Trump. Estos sectores, como podemos apreciar, se han debilitado desde 2017 y hoy de modo acelerado. Por lo tanto, no tienen margen estratégico más que para promover por todos los medios este escenario de crisis político social que algunos caracterizan de guerra civil en germen.

Por último, faltan 5 meses para las elecciones en EEUU, la aceleración de los hechos políticos de todo orden hace que en cada semana sucedan más hechos que antes en un año. Es un final abierto aún quién ganará las elecciones en noviembre. Durante 4 años, los demócratas han “intentado todo” para derribar a Trump de la presidencia. Con casos “fabricados” en Ucrania-gate y Rusia-gate, y nunca han logrado destituirlo ni debilitarlo políticamente. Mientras que, Trump presentará el “Obama Gate” con hechos reales apenas se inicie la campaña por la presidencia.

El proceso de integración a partir de la soberanía nacional de los Estados se está desarrollando cada vez más en torno a China/Rusia/ India/África/Sudamérica y la Nueva Ruta de la Seda multipolar, que ya anuncia tendrá la tecnología 6G desarrollada en esta década, cuando los GAFAM aún no han podido avanzar más allá del 4G.

No es el proceso de desconexión de la China multipolar lo que estamos presenciando en primer plano hoy, lo que estamos presenciando es la Perestroika en EEUU, con todo el despliegue de las crisis múltiples, propia de la puja estratégica de intereses que juegan en la interna del poder oligárquico norteamericano: globalismo oligárquico vs continentalismo y nacionalismo oligárquico. Con sus articulaciones unipolares globalistas y multipolares pluriversales. Donde en la interna norteamericana parecería posicionarse esa articulación de continentalismo y nacionalismo oligárquico norteamericano como dominantes frente a los globalistas.

Bibliografía consultada

Wim Dierckxsens y Walter Formento, Fin del confinamiento y retorno a la Guerra de Big Data, Observatorio Internacional de la Crisis, mayo 2020

Wim Dierckxsens y Walter Formento, El mundo después del Covid-19. La Gran Depresión del siglo XXI, Observatorio Internacional de la Crisis, abril de 2020

Wim Dierckxsens y Andrés Piqueras Eds., El capital frente a su declive, 200 años Marx, Ed. DEI, San José Costa Rica, 2018

Pepe Escobar, China actualiza el “arte de la guerra” (híbrida), Cronicón Opinión 20 de mayo de 2020

Boaventura de Sousa Santos, La cruel pedagogía del virus, CLACSO 2020

Global European Anticipation Bulletin (GEAB), mayo de 2020

Tyler Durden Lazard Warns of “Cascading” Bankruptcies Without More Stimulus, Zero Hedge, 5 de mayo de 2020

Egon von Greyerz, No se puede evitar el colapso final, www.GoldSwitserland.com, 16 de mayo de 2020

Tyler Durden, Companies Slashed Over 20 Million Jobs In April, ADP

Zero Hedge, 6 de mayo de 2020

Ryan McMaken, When Governments Switched Their Story From “Flatten The Curve” To “Lockdown Until Vaccine”, Zero Hedge 7 de mayo de 2020

Sven Henrich, Can This Disconnect Be Sustained?, Northman Trader.com, 10 de mayo de 2020

Eleonor Creagh, Buy The Retail Trading Frenzy, Sell The Reality, Saxo BankAustralia, 11 de mayo de 2020

Tyler Durden, As Markets Crashed, The Swiss National Bank Went on a Tech Stock Buying Spree, Zero Hedge, 11 de mayo de 2020

Michael Every, ¿Cómo continúa Hong Kong funcionando como un centro financiero?, Rabobank, 22 de mayo de 2020

Urgente 24, Lapidario informe de J.P. Morgan: Golpe a la hegemonía del dólar, www.urgente24.com, 25 de mayo de 2020

Mike Whitney, Sweden is the model, The Unz Review 9 de mayo de 2020

[1] Licenciado en Sociología. Director del Centro de Investigaciones en Política y Economía (CIEPE), Centro miembro de la Red CLACSO. Director del Área de Estudios Geopolíticos de la Crisis Financiera Global (CIEPE). Coordinador del Grupo de Trabajo “Geopolítica de la Globalización” (CLACSO). Profesor del Seminario “Hegemonía, comunicación y geopolítica” en la Universidad Nacional de La Plata y en la Universidad Plurinacional de la Patria Grande (UPPAG). Miembro del Observatorio Internacional de la Crisis. Doctorando en Comunicación en la UNLP. Co-autor y coordinador del libro “La Crisis Mundial” (Fabro, 2018).

[2] Doctor en Ciencias Sociales de la Universidad de Nimega, Holanda. Tiene postgrado en demografía por La Sorbonne. Investigador del Instituto de Estudios para el Desarrollo, Universidad Tilburg, Holanda. Director del Postgrado en Economía de la UNAH en Honduras y fundador de la Maestría en Política Económica, UNA, Costa Rica. Cofundador de la Sociedad Latinoamericana de Economía Política (SEPLA). Es cofundador de Global University for Sustainability. Presidente de la Junta Directiva del DEI, Costa Rica. Miembro del Foro Mundial de Alternativas. Coordinador del Observatorio Internacional de la Crisis.

[3] Hong Kong no sigue garantizando un trato bajo las leyes de Estados Unidos de la misma manera que las leyes de Estados Unidos fueron aplicadas a Hong Kong antes de julio de 1997, Secretario de Estado Mike Pompeo.

[4]Crisis mundial 2020 y transición al postcapitalismo, Wim Dierckxsens y Walter Formento, Andrés Piqueras Análisis, 17/02/2020, https://www.alainet.org/es/articulo/204788; Perestroika: De la caída Soviética a la de Washington – 1989-2020, Wim Dierckxsens, Walter Formento, 18/10/2019, https://www.alainet.org/es/articulo/202728 .

[5] Fin del confinamiento: retorno a la guerra de ‘big data’, Wim Dierckxsens y Walter Formento, 04/05/2020 https://www.alainet.org/es/articulo/206323

[6] Perestroika: De la caída Soviética a la de Washington – 1989-2020, Wim Dierckxsens, Walter Formento, 18/10/2019, https://www.alainet.org/es/articulo/202728 .

[7] Crisis Mundial, Trump-Brexit-BRICS-Francisco, Wim Dierckxsens, Walter Formento, et al. Ed. Fabro, 2018.

[8] GEAB (Global Europe Anticipation Bulletin) publicación elaborada por el Laboratorio Europeo de Anticipación Política (LEAB).

[9] Estados Unidos de América –EUA-.

[10] Hong Kong advierte a Trump contra la retirada del estatus especial, https://elpais.com/internacional/2020-05-30/hong-kong-advierte-a-trump-contra-la-retirada-del-estatus-especial.html

[11] La dinastía Rothschild pasa a la 7ª generación, marcando 200 años de gobierno de la familia de banqueros. http://www.diarioestrategia.cl/texto-diario/mostrar/1023266/dinastia-rothschild-pasa-7-generacion-marcando-200-anos-gobierno-familia-banqueros

Las tecnologías 5G, de las corporaciones como Facebook, Apple, Amazon, Microsoft, Google (los FAAMG o Big Five) cayeron entre el 20 de febrero y el 20 de marzo del 2020, relacionado a una venta intencionada de las FAAMG globalistas para disparar, darle forma, contenido y profundizar la Gran Depresión del siglo XXI. El banco central estadounidense –Reserva Federal (Fed)-, con la participación del Secretario del Tesoro y del Presidente Trump, anuncio que compraría los activos, “en los montos necesarios, para mantener un funcionamiento “normal” de los mercados y una ejecución “efectiva de la política monetaria”, excluyendo de ser sujeto de crédito, para la recompra de acciones, a las grandes corporaciones.

Los seis Mega Stocks (FAAMG) manejaban un capital de 21.4 billones de dólares, equivalente al PIB de EEUU. En el próximo colapso en la bolsa y su rescate posterior seguramente fortalecerá aún más la posición de los ´Big Five´. La disputa por el control de las transnacionales que componen las FAAMG se ha convertido en prioridad número uno a nivel geoeconómico y geopolítico. Tema que analizaremos en este artículo.